Aportes Jubilatorios

El porcentaje de sueldo que se aporta para la jubilación es siempre el 15% del salario nominal de un trabajador. Ese aporte puede ir todo al BPS - si el trabajador no tiene AFAP- o puede ir una parte al BPS y el resto ser enviado a su cuenta de ahorro individual en la AFAP. El trabajador no debe realizar aportes extra por estar afiliado a una AFAP.

Los trabajadores que tienen un ingreso nominal superior al tercer tope de ingresos ($ 288.836) aportan el 15% de ese monto. Por encima de este valor, el trabajador no realiza aportes ni al BPS ni a la AFAP .

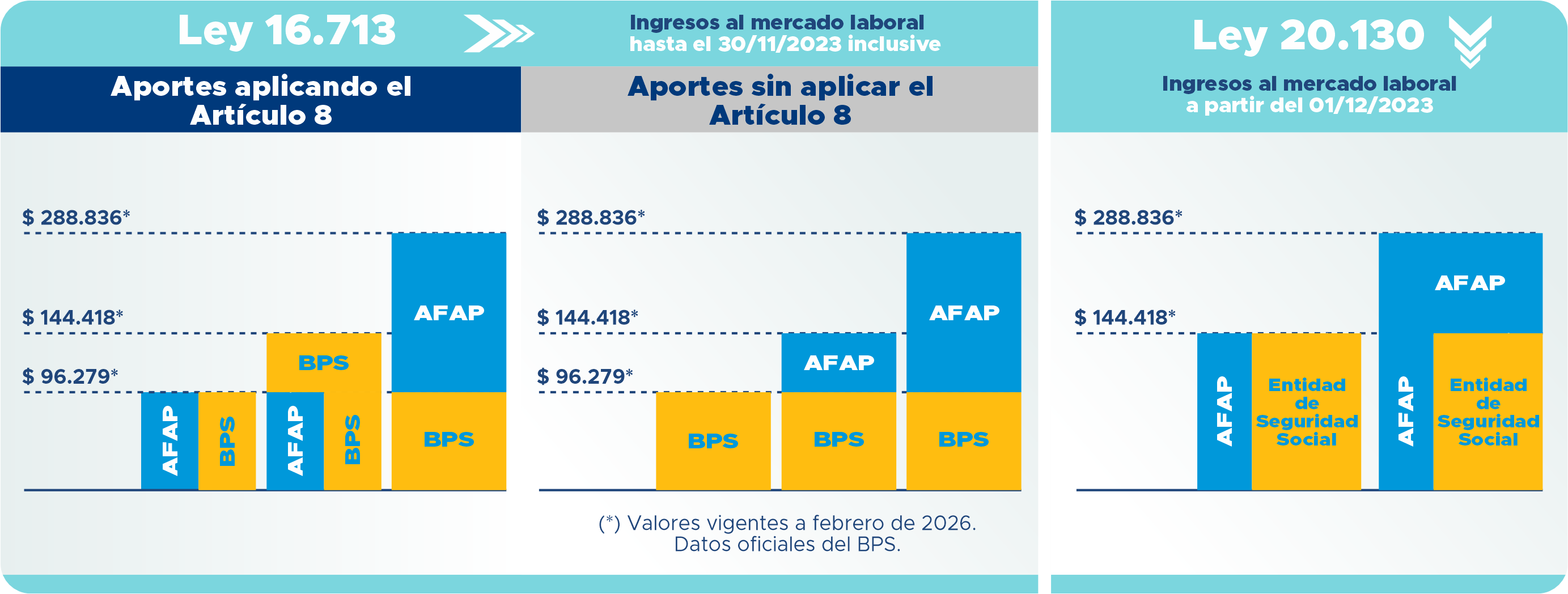

Para quienes ya aportaban al BPS antes del 1° de diciembre de 2023, existen tres topes de ingresos nominales establecidos en la Ley 16.713. El Artículo 8 de la Ley 16.713 determina la forma en que se distribuyen los aportes jubilatorios entre el BPS y la AFAP.

En función del ingreso de cada trabajador y de si opta o no por el Artículo 8, varía la distribución del aporte entre el BPS y la AFAP. Si la persona gana un sueldo nominal menor al tope 1, que actualmente está fijado en $96.279, no está obligada a afiliarse a una AFAP. Si esa persona no ejerce la opción prevista en el Artículo 8 de la Ley 16.713, la totalidad de su aporte personal irá al BPS. Sin embargo, si opta por enviar aportes a la AFAP, esos mismos aportes se dividen entre el BPS y la AFAP. Si la persona gana más de ese primer tope, sus aportes se dividen obligatoriamente entre el BPS y la AFAP según como se muestra en la tabla.

Las personas que aportan a otras entidades de Seguridad Social diferentes al BPS con anterioridad al 1/12/2023, no aportaban a una AFAP hasta el momento, por ello, sus aportes no se distribuyen. En cambio, con la Ley 20.130, los trabajadores que ingresen a trabajar por primera vez a partir del 1/12/2023 o si a esa fecha están trabajando y comienzan a aportar en otra entidad previsional, sí cuentan con distribución de aportes.

Los trabajadores que cuenten con un salario nominal de hasta $144.418, aportarán un 10% a la entidad previsional en la que esté amparada la actividad que desarrollan y un 5% a la AFAP. Lo que se supere de ese ingreso y hasta $288.836, aportarán el 15% íntegramente a la AFAP a la que estén afiliados.

IMPORTANTE: de acuerdo a los cambios introducidos por la Ley N° 20.130 y el Decreto N° 228/023, los afiliados a una AFAP que tuvieran entre 40 y 49 años de edad que hubieran ejercido voluntariamente la opción del Artículo 8, pudieron solicitar asesoramiento ante el BPS hasta el 30/11/2023, a los efectos de evaluar la conveniencia de mantener o revocar dicha opción.

Luego de dicha fecha, sólo podrán recibir este asesoramiento del BPS aquellos afiliados que tengan entre 40 y 49 años de edad y que, de acuerdo con su historia laboral, tengan la posibilidad de configurar causal jubilatoria hasta el 31/12/2042 inclusive.

Para recibir asesoramiento podrán solicitar la reserva del derecho a través del teléfono 1997 o en el sitio web de BPS.

El Artículo 8 de la Ley 16.713 establece una opción para los trabajadores que ya estaban aportando al Sistema Previsional antes del 1° de diciembre de 2023. Esta opción permite elegir cómo se distribuyen los aportes jubilatorios entre el BPS y una AFAP.

En función del salario del trabajador y si marcó o no está opción, se determina si los aportes van en su totalidad al BPS o si se dividen entre el BPS y la AFAP. La decisión de aplicar o no el Artículo 8 puede afectar el monto acumulado en la cuenta de ahorro individual del trabajador en la AFAP.

Para obtener más información sobre cómo se distribuyen los aportes entre el BPS y la AFAP, ingresá aquí. Para analizar tu caso en particular, te recomendamos asesorarte a través del 0800 2888 o por cualquiera de nuestras vías de contacto.

IMPORTANTE: De acuerdo a los cambios introducidos por la Ley 20.130 y el Decreto 228/023, los afiliados a una AFAP que tuvieran entre 40 y 49 años de edad y que hubieran ejercido voluntariamente la opción del Artículo 8 tenían plazo para solicitar asesoramiento ante el BPS hasta el 30/11/2023, a los efectos de evaluar la conveniencia de mantener o revocar dicha opción.

Luego de dicha fecha, sólo podrán recibir el asesoramiento referido del BPS aquellos afiliados que, teniendo entre 40 y 49 años de edad, y de acuerdo con su historia laboral, pudieren configurar causal jubilatoria hasta el 31/12/2042 inclusive.

El instrumento más adecuado para controlar los aportes es el estado de cuenta.

Este documento le llega obligatoriamente al afiliado dos veces al año si está realizando aportes o una vez si no lo está haciendo.

Aquí podés encontrar un detalle de todos los términos que se encuentran en el estado de cuenta. Te recomendamos leerlo con los recibos de sueldo delante.

La cuenta de ahorro te pertenece y seguirá activa aunque no ingresen aportes en forma mensual. El saldo que ya tenés generado sigue evolucionando, producto de las inversiones y la rentabilidad que te da República AFAP. Lo que sucede es que al no ingresar aportes nuevos a tu cuenta, no crece tan rápido como es esperado. Podrás ver la evolución de tu ahorro en el estado de cuenta que la AFAP te seguirá enviando.

Cuando retomes la actividad laboral, automáticamente volverá a llegar el aporte a tu cuenta, sin necesidad de hacer ningún trámite. El BPS -organismo encargado de recaudar los aportes- enviará a República AFAP la cuota parte de aportes que corresponda acreditar en tu cuenta.

Si no llegaras a incorporarte nuevamente al mercado de trabajo, a los 65 años podrás jubilarte por el tramo de ahorro individual (AFAP) aunque no tengas registrados la cantidad de años de trabajo exigidos por el tramo de solidaridad intergeneracional (BPS y/o demás entidades previsionales). En ese caso, podrás jubilarte parcialmente sólo por la AFAP sin perder el derecho de jubilarte también por el tramos de solidaridad en el futuro.

El salario vacacional no está gravado con aportes jubilatorios. Por lo tanto en el estado de cuenta no aparecerá ningún monto de dinero referido a este concepto.

Sin embargo, por el aguinaldo sí se realizan aportes jubilatorios. El aporte es el 15%, el mismo que sea realiza por el salario mensual.

Todos los trabajadores aportan obligatoriamente a la seguridad social el 15% de su sueldo nominal. Aquellos trabajadores que están afiliados a una AFAP, además de realizar los aportes obligatorios, tienen la posibilidad de realizar aportes voluntarios. Esto tiene por objetivo mejorar el ahorro de la cuenta individual de la AFAP, y de ese modo, tener una mejor jubilación.

La Ley 20.130 creó el Fondo Voluntario Previsional, un fondo diferencial que tiene como objetivo gestionar los aportes voluntarios de los afiliados.

Todas las personas, tengan o no AFAP e incluso si no comenzaron a trabajar, pueden realizar aportes voluntarios a una cuenta personal, para complementar su futura jubilación. Ese ahorro también es administrado por la AFAP e invertido para generar rentabilidad.

La comisión de administración de este fondo fue fijada en 0,00%, a efectos de favorecer el pilar de ahorro voluntario en el Uruguay.

La persona decide el monto que desea aportar y la frecuencia con que desea hacerlo; incluso si es por única vez.

La ley también habilita la realización de aportes convenidos. Es un aporte único o periódico que el empleador o cualquier persona física o jurídica realiza a la cuenta de ahorro individual del trabajador, previo contrato por escrito entre ambos. Al igual que el aporte voluntario, es un beneficio para el trabajador que busca complementar su jubilación.

Recomendamos a los afiliados que estén considerando realizar aportes voluntarios que se asesoren previamente para estimar en función a la jubilación que desean tener, la mejor forma de realizarlos.

También podrán calcular en que monto quedaría su jubilación con o sin aportes voluntarios a través de su usuario web, accediendo a nuestro servicio de estimación jubilatoria.

¿Cuánto me tiene que devolver mi AFAP por concepto de excedentes?

Generan excedentes las personas que tienen más de un empleo y que la suma de sus salarios nominales supera el tercer tope de aportación ($ 288.836). En caso de generar excedentes de aportes, tu AFAP es la encargada de realizar la devolución.

Los trabajadores con un solo empleo no generan excedentes de aportes ya que el descuento del aporte jubilatorio se realiza únicamente hasta el tercer nivel.

Para corroborar si tenés excedentes de aportes podés comunicarte con nosotros al 0800 2888 o por cualquiera de nuestras vías de contacto.

¿Qué es una actividad bonificada?

No, la bonificación no se pierde. Si un trabajador desempeña durante un tiempo una actividad bonificada y en otros momentos una actividad común, se computarán como simples los años dedicados a la actividad ordinaria y se bonificarán los años de la actividad bonificada.

El único requisito para que pueda aplicarse la bonificación es un mínimo de 10 años en la actividad bonificada, seguidos o alternados con otra actividad.